- コラムタイトル

-

社会人1年目のための「攻め」と「守り」のお金の使い方

- リード

-

結婚したり、家庭をもったり……。人生においては、さまざまなライフイベントが考えられます。タイミングや価値観によっては思いどおりにならないこともありますが、「お金」のことで諦めることは避けたいものです。

「お金」がすべてではないものの、なにかと人生に影響を与えるのが「お金」です。社会人1年目の今だからこそ、知っておいてほしいのが、「お金」のことです。やりたいことに対するお金について考えるとともに、やりたいことができない状況下に対するリスク対策、つまり「攻め」と「守り」の両面から考えておきたいものです。

- コラムサマリ

★この記事は約7分で読めます。

・人生を短期、中期、長期の視点で考え、経済的な備えを始める。

・「使うお金」「使いたいお金」「使えるお金」に分けて考える習慣を身につける。

・「攻めのお金の使い方」と「守りのお金の使い方」を理解する。

ご契約にあたっては、必ず「重要事項説明書」をよくお読みください。

ご不明な点等がある場合には、保険代理店までお問い合わせください。

- 本文

-

■社会人1年目から考えるべき経済的備え

まずは、自分自身の人生について、短期、中期、長期の視点でそれぞれ考えてみましょう。

最初に考えたいのは長期的視点です。社会人になったばかりのみなさんにとって、定年後の生活はイメージしづらいかもしれません。しかし、どのような人生を送りたいかについては、漠然とでも考えることはできるのではないでしょうか。

人生100年時代、健康寿命も延び、シニアにもさまざまな選択肢が広がっています。退職後の期間が延びることで、これまで以上に多くの資金が必要かもしれません。そのときに、ひとつでも多くの選択肢のなかから、自分にとって最適と思える判断ができるよう準備をしておきたいものです。

おそらく、現在の20代が65歳を迎えるころには、現在の65歳よりも年金制度や経済状態は深刻であり、いっそうの自助努力が必要になることが予測されます。つまり、以前に増して経済的なリスクは高まっているということです。目先のお金だけでなく、中長期を含めた人生としての視点をもつことが大切です。

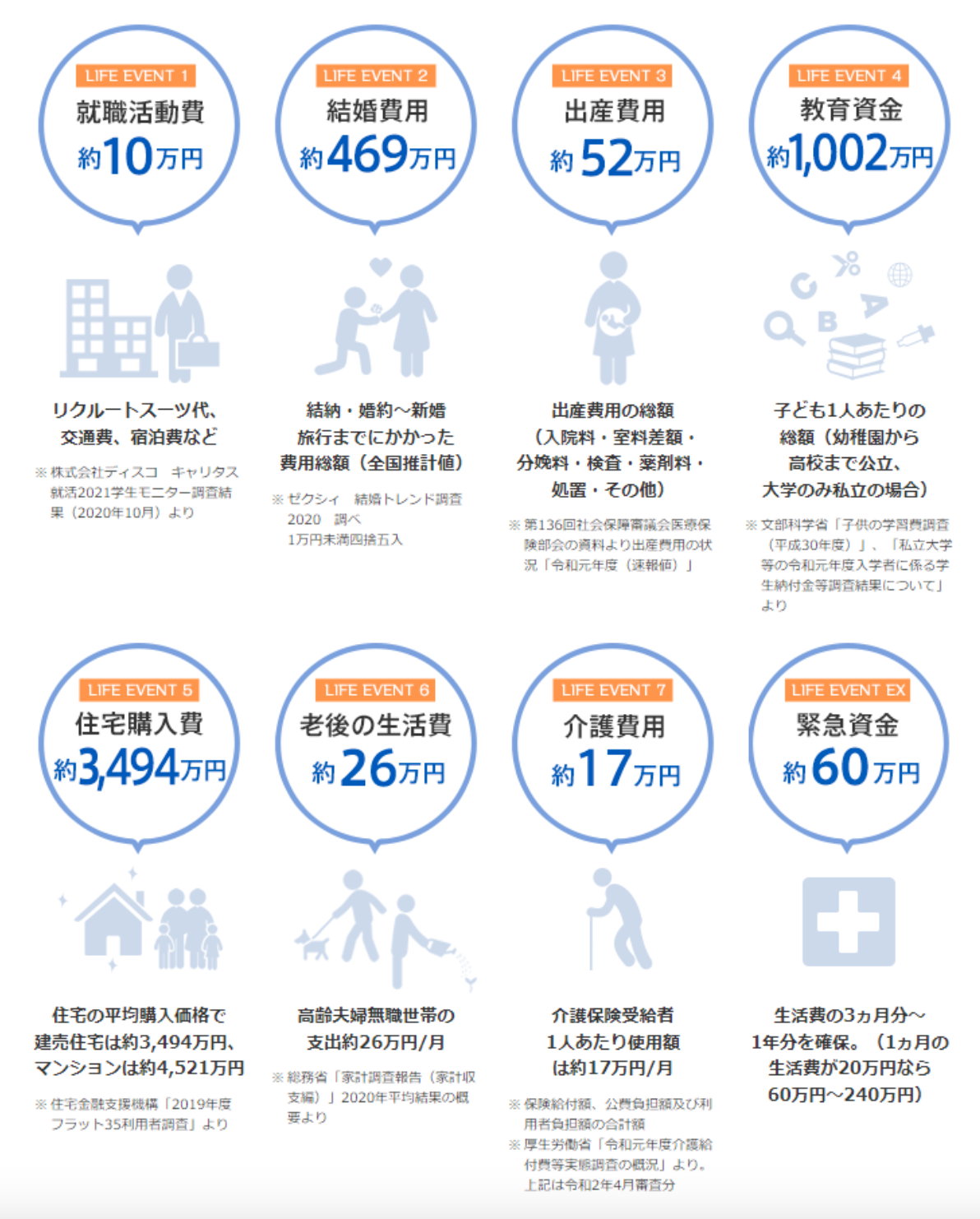

次に、10年から20年先といった中期的な視点でのライフイベントについて考えてみましょう。同時に、結婚や出産、教育、住宅購入にともなう費用についても知っておきたいものです。日本FP協会では、その目安をまとめていますので確認してみましょう。

▽主なライフイベントにかかる費用の目安

2210_001_ライフイベント費用01

引用:日本FP協会 | 主なライフイベントにかかる費用の目安

もちろん、それぞれの働き方によってライフイベントもずいぶんと違いがありそうですし、結婚や転職など、もしかしたら自分ひとりではどうにもならないことも多い時期があるかもしれません。臨機応変に対応できるよう、経済的にも精神的にも備えておきたいものです。

そして、ここ1年程度の短期的視点での生活を考えます。まずは、仕事を覚えることが最優先かもしれません。そのためには、健康でアクティブな毎日を過ごせるよう生活習慣を身につける必要があります。さらに、プライベートも充実させたいものです。

具体的になにをするかについては人それぞれですが、「使うお金」「使いたいお金」「使えるお金」に分けて考える習慣ができると、給与の計画的な使い方が実現します。

このように、順序だてて考えることで、やりたいことが明確化するとともに、経済面についても考えておく必要性が理解できることでしょう。

いずれにしても、どの時点においても、必要なときにつかえるお金を備えておくことが重要です。

■「攻め」と「守り」を使い分けてお金を備えよう

やりたいことのためにも、もしものときのためにも、お金は備えておきたいものです。ここでは「攻め」と「守り」それぞれについて、お金の使い方の心得を解説しましょう。

●「攻め」のお金の使い方

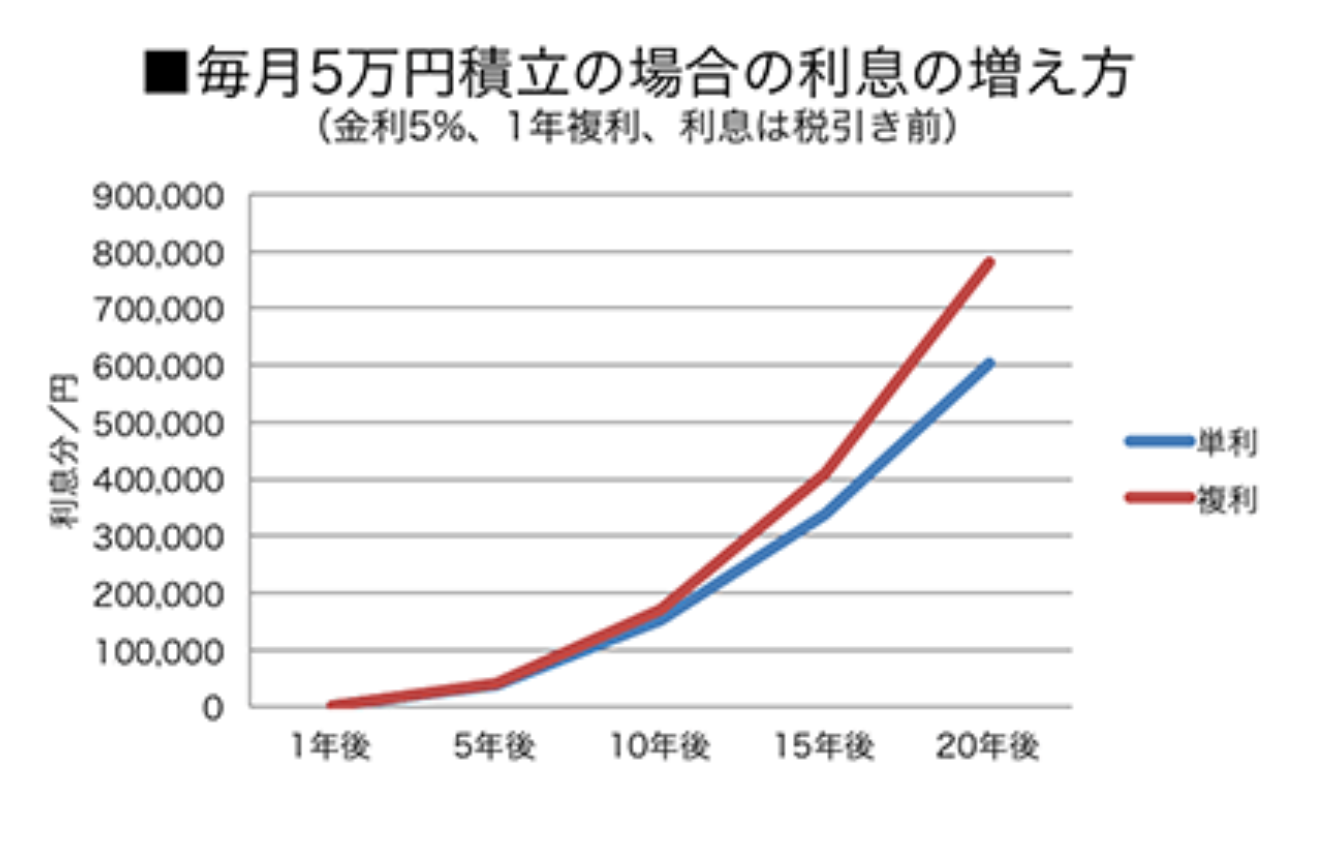

やりたいことのためのお金の準備については、さまざまな手段や方法があります。超低金利が続く昨今、普通預金などの貯蓄では利息がつかず、お金は増えません。投資を通じた資産形成も選択肢として検討すべき時代です。ここで先ほど述べた長期、中期、短期の視点を思い出してください。

たとえば、老後資金が必要とされるまでには、あと40年あります。言い替えると、40年も投資に時間を使えるのです。投資においては、時間ほど強い味方はありません。長期投資による複利効果の恩恵を受けられるため、早いうちに自動的に投資していく仕組みが作れるとよいでしょう。

▽長期投資による複利効果のイメージ

2210_001_複利効果01

引用:一般社団法人全国銀行業協会 | 教えて!暮らしの銀行

つみたてNISAや確定拠出年金など税制優遇のある制度を活用することも有効です。確定拠出年金が制度化されている企業も多くありますので、規定などを確認してみることをおすすめします。

●「守り」のお金の使い方

一方で、不慮の事故や病気・けがなどにより、「攻め」ができなくなることも想定しておく必要があります。あまり考えたくないことですが、一歩先を行くビジネスパーソンを目指すなら、生涯におけるリスクに備える「守り」のお金の使い方も検討しておきたいものです。

まずは、緊急資金対策として、生活費の3ヵ月分の貯蓄を目指しましょう。日々の生活において、急病や冠婚葬祭など突発的にお金が必要になることがあります。給与を計画的に使うためにも、こうした緊急資金は、生活費とは分けて備えておくことをおすすめします。

そして、起こりうるリスクであるものの、不確実なリスクに対しては、「保険」で備えることが有効です。病気やケガなどの医療保険、もしもの場合の死亡保険、長期間働けない場合の収入の補償、他人や他人の物に対する賠償責任や自然災害における財物への被害に対する補償は、投資や貯蓄をしても準備しきれない高額なリスクをカバーすることが可能です。

「相互扶助」という精神から成り立つ保険は、少しずつお金を出し合うことで大きな資金となり、リスクに遭遇した人や場合に保険金を給付します。また、原則として、申込みが成立した時点から保障が開始されますので、たとえ契約直後でも給付要件に該当した場合には、契約の保険金額を受け取ることが可能です。

■まとめ

「攻め」にも「守り」にも、お金はかかるものです。毎月の決まった給与のなかから、どれだけ捻出できるかが悩みどころです。ただし、先ほどの長期、中期、短期に分けたうえで、手段や目標金額などを設定すると、積み立てるべき金額や支払える保険料が決めやすくなります。

長い人生かもしれませんが、時間は無限ではありません。「あのときにやっておけば……」と後になって後悔しないよう、取り組んでほしいと思います。

この記事の執筆協力

- 執筆者名

-

大竹麻佐子

- 執筆者プロフィール

-

証券会社、銀行、保険会社など金融機関での勤務を経て独立。相談・執筆・講師活動を展開。ひとりでも多くの人に、お金と向き合うことで、より豊かに自分らしく生きてほしい。ファイナンシャルプランナー(CFP©)ほか、相続診断士、整理収納アドバイザーとして、知識だけでない、さまざまな観点からのアドバイスとサポートが好評。2児の母。ゆめプランニング URL:https://fp-yumeplan.com/

- 募集文書管理番号

- 07E1-29A1-B22173-202301